Сейчас как я все это замесю!

Вовка.

Вот теперь мы по-настоящему переходим к тому, как банк оценивает компании. 🙂

В основе принятия решения банком лежит оценка рисков, которые банк готов принять на себя, выдавая денежные средства компании. Каждый банк имеет свое личное отношение к степени риска: одни банки готовы рисковать больше, другие – меньше. Обычно, у более «смелых» банков легче получить кредит и зачастую по более высокой процентной ставке, у других – сложнее, но по более низкой процентной ставке.

Для того чтобы оценить степень риска, в банках существуют методики, в основе которых, так или иначе, лежит оценка 4х групп коэффициентов. По этим методикам вычисляются коэффициенты, и по результатам определяется степень риска (обычно значения сравниваются со средними данными по отрасли) и в зависимости от степени риска принимается решение.

Количество коэффициентов может варьироваться в зависимости от банка, но все их можно выразить через основные, которые мы рассмотрим в этом и следующем уроках. Коэффициенты в разных источниках имеют разные называния, я буду применять те названия, которые, на мой взгляд, наилучшим образом отражают суть каждого коэффициента.

В этом уроке мы разберем 2 группы коэффициентов, которые дают понимание о финансовой устойчивости и платежеспособности компании и касаются только соотношений между активами и пассивами.

Первая группа и самая важная. Коэффициенты финансовой устойчивости.

- Коэффициент независимости (КН).

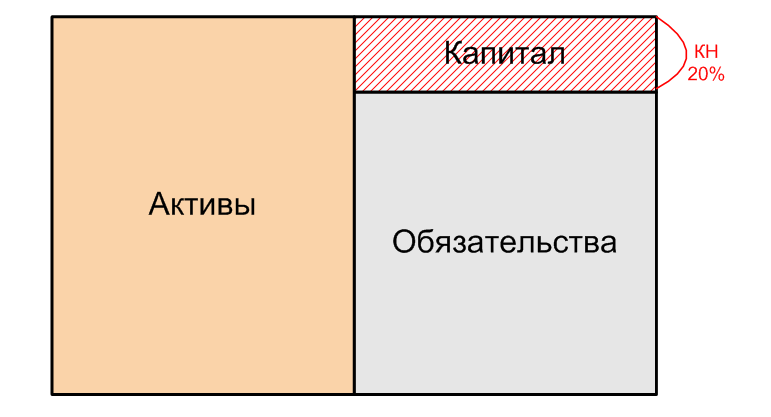

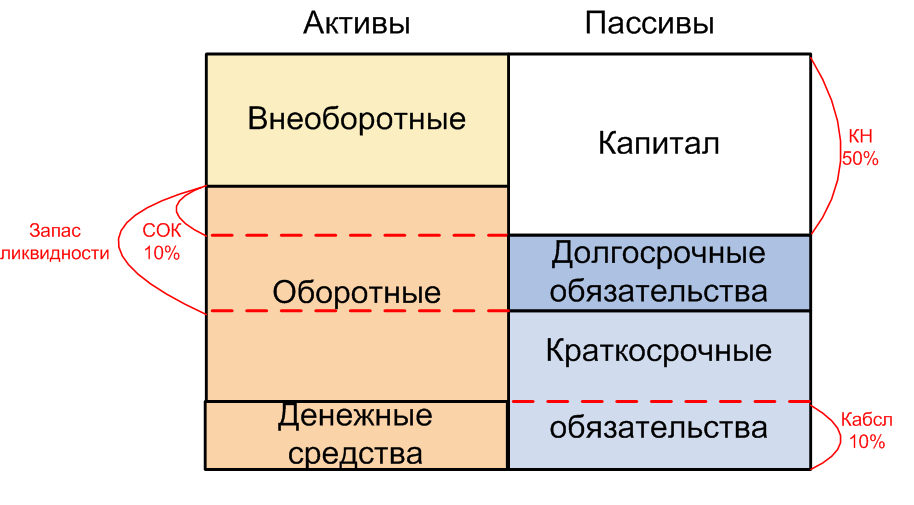

Из самого названия понятно, что этот коэффициент должен показывать, насколько компания финансово независима. 🙂 И оказывается, мы это уже оценивали в прошлом уроке, когда говорили о доле собственного капитала в валюте баланса. Графически этот коэффициент можно изобразить так:

Формула выглядит следующим образом:

КН = Капитал / Активы

Для нашего магазина КН = 0,61, что является очень хорошим показателем, как мы уже говорили 🙂

- Коэффициент обеспеченности собственным оборотным капиталом (Ксок).

Этот коэффициент показывает, какая часть оборотных активов покрывается собственным капиталом после вычета стоимости внеоборотных активов. Вот как сложно! Давайте рассмотрим на графическом рисунке (где СОК – собственный оборотный капитал):

Для тех, кто любит формулы:

Ксок = (Капитал – Внеоборотные активы) / Активы

По большому счету, данный коэффициент оценивает, покрываются ли наши внеоборотные активы собственным капиталом и с каким запасом. Идеальной считается ситуация, когда основные средства покрыты собственным капиталом с некоторым запасом.

Наверняка, хочется задать вопрос: а зачем тогда нужны банковские кредиты, если все оборудование приобретается за счет собственных средств? Если вы согласились с вопросом, то вы попались! 🙂 Помните, пассивы это не деньги на руках, это источники, даже исторические источники средств. Если данный коэффициент имеет приемлемое значение, то это просто означает, что ваша компания имеет некий запас прочности перед кредиторами.

Вспомним, в уроке 1 мы посчитали, что у нас не хватает средств на товары и оборудование, и поэтому взяли кредит в банке. Давайте, посмотрим, какой у нашего магазина коэффициент Ксок:

Ксок = (3 040 – 2 950)/4 984 = 0,02

Коэффициент больше нуля, значит, несмотря на то, что мы привлекали кредит, все же по структуре баланса получается, что оборудование покрыто собственным капиталом с небольшим запасом, это не может не радовать! 🙂

Можно оценить достаточность собственного оборотного капитала нашей компании и по-другому. Так, доля капитала составляет 61%, а доля внеоборотных активов меньше доли капитала и составляет 59%, значит, внеоборотные активы покрыты собственным капиталом с запасом в 2%.

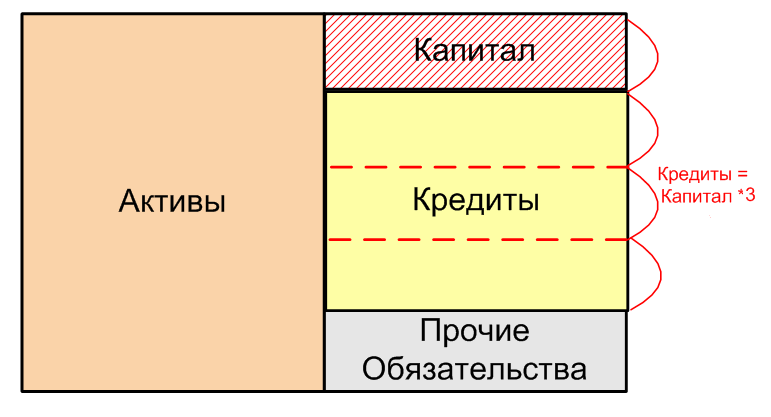

- Финансовый рычаг (гиринг, gearing).

Этот коэффициент показывает, во сколько раз кредиты превышают капитал компании. Конечно, чем меньше этот коэффициент, тем лучше. Обычно, считается приемлемым, если кредиты превышают капитал не более чем в 3 раза. Оценка этого параметра имеет смысл в том случае, если доля капитала в активах (коэффициент независимости) меньше 50%, т.к. иначе кредиты будут меньше размера капитала, и этого достаточно, чтобы сделать вывод о финансовой устойчивости компании.

Формула будет выглядеть следующим образом:

Гиринг = Кредиты / Капитал,

или графически:

Для нашего магазина эта величина будет меньше 1.

Вторая группа. Коэффициенты ликвидности.

Давайте разберемся сначала, что такое ликвидность. Ликвидность – это способность активов быть быстро проданными по рыночной стоимости, при этом, чем быстрее актив можно реализовать, тем более ликвидным он является. Иначе говоря, оценивая ликвидность компании, мы оцениваем ее платежеспособность в краткосрочной перспективе.

Подумайте, какой актив будет самым ликвидным? Конечно, денежные средства, его даже продавать не нужно. 🙂 Денежные средства являются абсолютно ликвидными. Так же наиболее ликвидными считаются оборотные (текущие) активы. Внеоборотные активы обычно не участвуют в оценке ликвидности.

Наиболее распространенные коэффициенты – это коэффициенты текущей и абcолютной ликвидности.

- Коэффициент текущей ликвидности

Этот коэффициент показывает платежеспособность компании в краткосрочной перспективе, т.е. достаточно ли компания имеет текущих активов для выплаты своих краткосрочных обязательств, формула выглядит следующим образом:

Ктл = Оборотные активы / Краткосрочные обязательства,

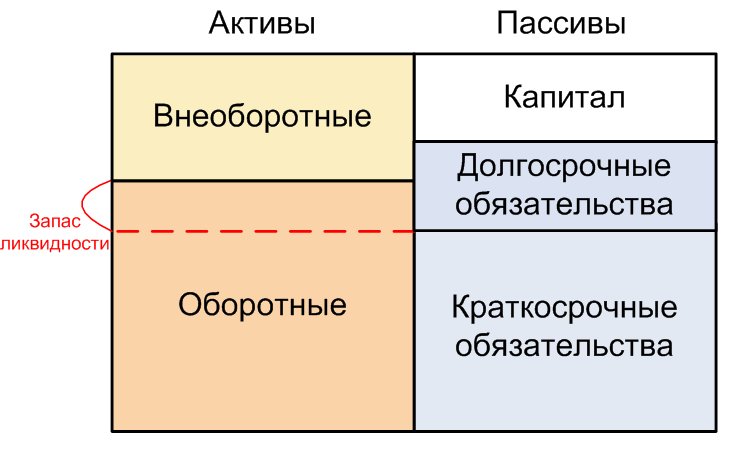

или графически:

Из определения коэффициента понятно, что у компании текущая ликвидность будет в норме, когда Ктл>1.

Заметим, что если коэффициент обеспеченности собственным оборотным капиталом больше 0, то автоматически можно сделать вывод о том, что текущая ликвидность находится в норме. В случае если собственного капитала недостаточно для покрытия внеоборотных активов, то допускается, чтобы внеоборотные активы были покрыты по крайне мере долгосрочными источниками средств, что эквивалентно выполнению неравенства Ктл>1.

В случае с нашим магазином, текущая ликвидность автоматически в норме, т.к. наша компания обеспечена собственным оборотным капиталом. Посчитаем коэффициент:

Ктл = 2 034 т.р./ 672 т.р. = 3,03 > 1.

- Коэффициент абсолютной ликвидности

Этот коэффициент показывает, какая часть краткосрочных обязательств покрыта абсолютно ликвидными активами – денежными средствами. Другими словами, этот коэффициент показывает, какую часть краткосрочных обязательств компания может погасить немедленно. Формула выглядит следующим образом:

Кабсл = Денежные средства / Краткосрочные обязательства.

В идеале, этот коэффициент должен быть больше 10%. Но зачастую компании не хранят на расчетных счетах свободные денежные средства в таком большом объеме, а направляют либо на увеличение активов, либо на уменьшение обязательств.

Давайте проверим, как обстоят дела с абсолютной ликвидностью у нашего магазина одежды.

Кабсл = 126 / 672 = 0,16, или 16%. У нас просто идеальный магазин! Честное слово, так получилось случайно, я сама удивляюсь вместе с вами. 🙂

Давайте теперь посмотрим на графический эталон идеальной компании (такой, как наш магазин), к которому следует стремиться каждому предпринимателю:

В следующем уроке мы научимся оценивать деловую активность и эффективность компании.